國內疫情影響隨復工逐步褪去,高頻數據顯示電力基本面正走出低谷,建議關注龍頭高配置性價比。

我國疫情高峰已經過去,電力基本面走出低谷:

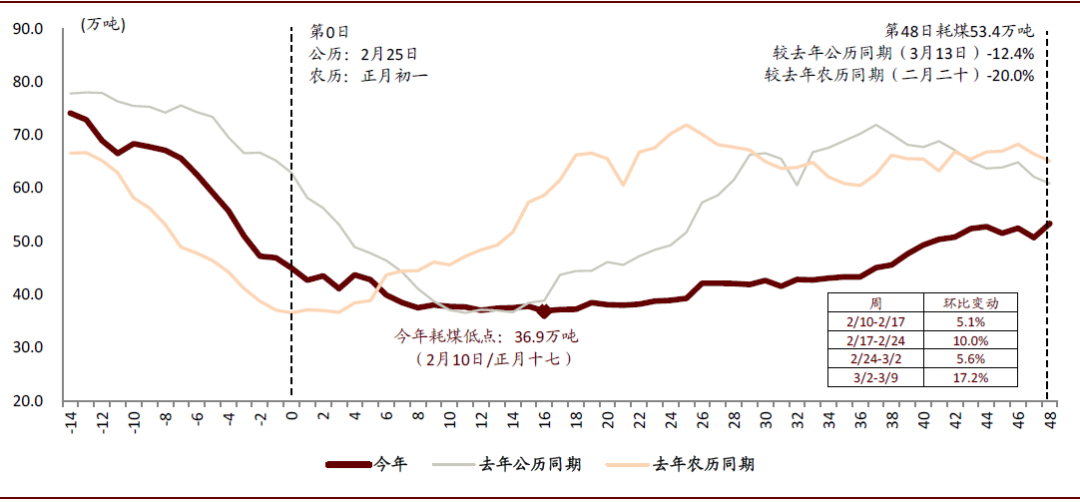

? 企業復工帶來用電需求快速修復,日耗煤數據從2月底部已回升45%。我國本輪疫情流行高峰已經過去,復工復課逐步推進,當前全國復工率已升至78%,環比呈現不斷改善趨勢。從沿海電廠日耗煤數據來看,3月13日實現單日53.4萬噸,較2月中旬低谷已迅速回升45%,與我們電廠渠道調研情況一致。此外,隨著各省加快復工復課節奏,我們認為用電需求回暖將帶動電力企業的機組利用小時邊際改善趨勢確立。

圖表: 焦化開工率(2019年至今)

資料來源:萬得資訊,中金公司研究部

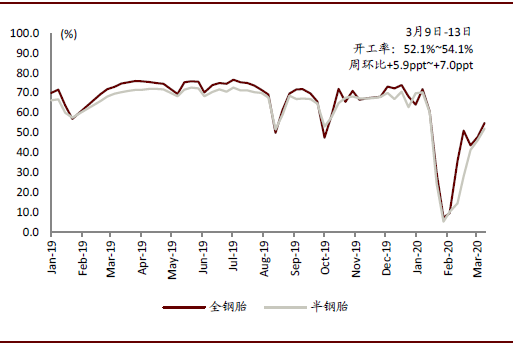

圖表: 汽車輪胎開工率(2019年至今)

資料來源:中國橡膠信息貿易網,萬得資訊,中金公司研究部

圖表: 今年春節以來沿海日耗變動 vs. 去年公歷/農歷同期

資料來源:萬得資訊,中金公司研究部

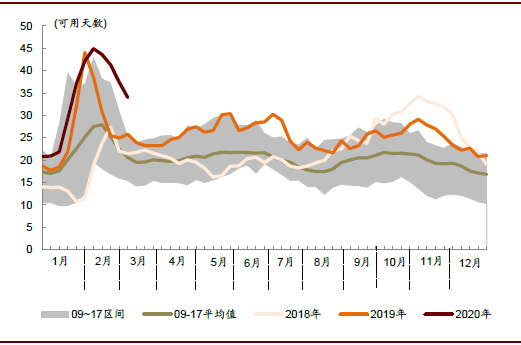

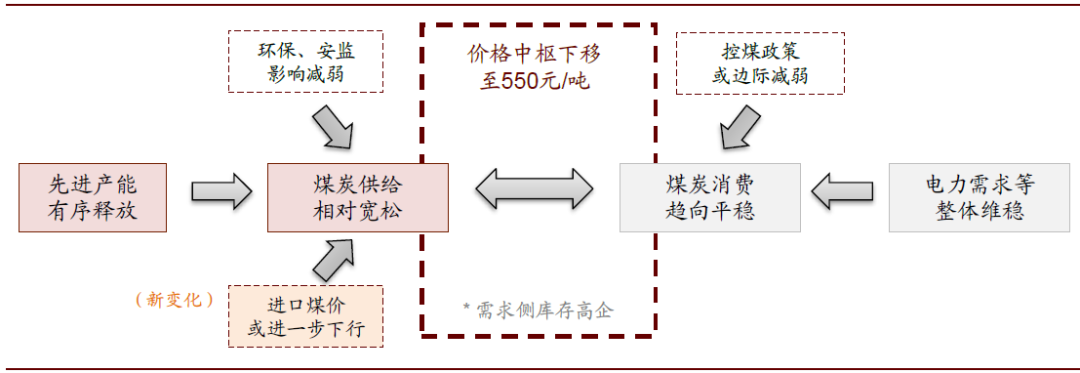

? 煤炭供給復產速度快于需求端,電廠庫存累高,煤價再次進入下行通道。疫情發酵期間,階段性發運緊張使得動力煤價格在2月短期上漲15元至576元/噸。但在煤炭加快復工和港口降費等優惠措施實施后,現貨價格已經止步上升、再次回到558元/噸,且沿海電廠庫存快速提升至1768萬噸(可用天數33天),有望支撐3-4月份煤價有序下行,減輕2Q燃料成本負擔。

圖表: 疫情發展初期,北方港口煤炭鐵路調入量下降

資料來源:萬得資訊,中金公司研究部

圖表: 沿海六大發電集團煤炭庫存(2009年至今)

注:以周均值作圖。資料來源:萬得資訊,中金公司研究部

圖表: 沿海六大發電集團庫存可用天數(2009年至今)

注:以周均值作圖。資料來源:萬得資訊,中金公司研究部

原油價格下跌往往伴隨國際煤價相同走勢,此輪下挫或有望拉大進口煤價格優勢、對內形成競爭

2003年以來,國際原油價格經歷了2008年的快漲快跌、2009-2011年的逐步回升、2014年的震蕩走跌、再到2016年大幅上漲的幾個重要階段。我們可以注意到同一時期國內動力煤價格也伴隨著較為類似的波動,我們測算兩者的關聯程度可達到0.72,有著相對較強的類似走勢。雖然兩者基本面似乎并沒有明顯的直接關聯,但這或是經濟大環境變化帶來全球能源需求變動、能源種類之間競爭替代等多種因素共振下的產物,而國際煤價的波動或許在其中扮演著中間媒介的角色。

圖表: 2003年以來原油價格 vs. 動力煤價格

資料來源:WIND,世界銀行,中金公司研究部

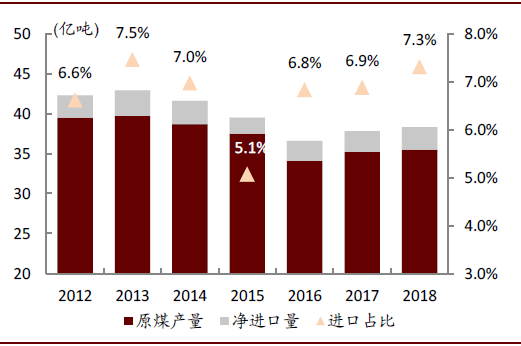

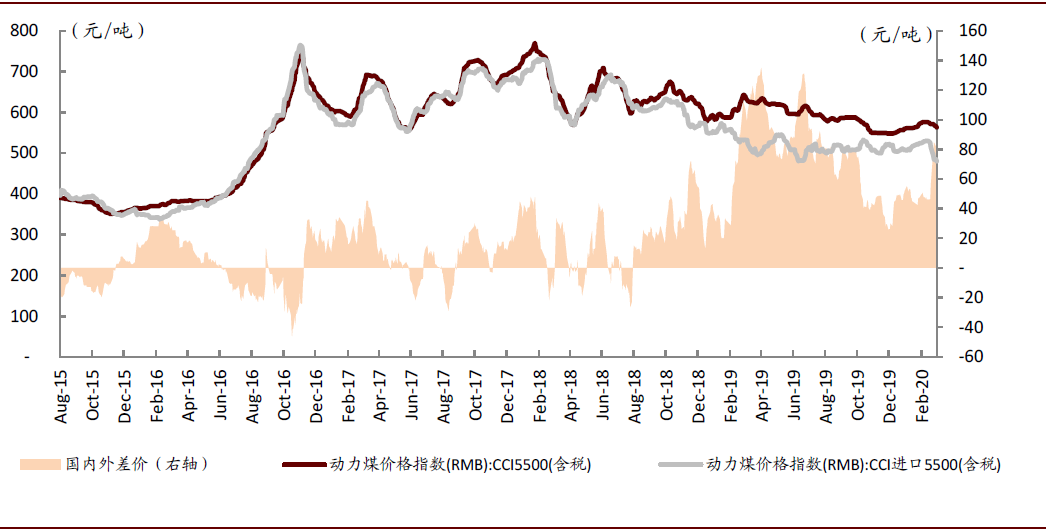

此輪減產談判帶來的油價下挫疊加全球疫情蔓延,使得全球經濟、能源需求預期悲觀,國際煤價出現看跌情緒,若油價長期處于低位,疊加歐美“煤電退役”,助推擠壓燃煤發電需求的可能。國內外煤價關聯度達0.9:進口煤下跌帶來價格優勢,對國內煤價形成一定沖擊。能源之間替代競爭關系以及歐美煤電退役計劃,低油價若持續一定時間或可能帶動國際煤價隨之下行,拉大與國內煤價之間的價差、形成壓制作用。

圖表: 2012-2018年我國煤炭消費供應及進口煤情況

資料來源:CCTD,中金公司研究部

圖表: 進口煤來源國細分(2018)

資料來源:CCTD,中金公司研究部

圖表: 2015年以來國內現貨vs. 進口煤 價差走勢

資料來源:WIND,世界銀行,中金公司研究部

向前看,我們重申2020年策略中提出的觀點:伴隨著動力煤供需結構趨于寬松,且進口煤有望帶來煤價進一步下行壓力,我們看好2020年現貨煤價中樞有望同比下行8%至550元/噸,帶來火電企業盈利向上彈性。

圖表: 2020年煤炭價格判斷(更新)

資料來源:煤炭資源網,中金公司研究部

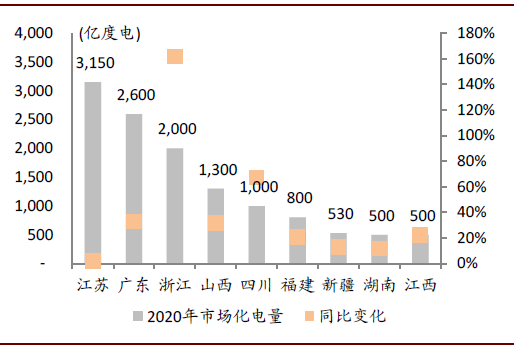

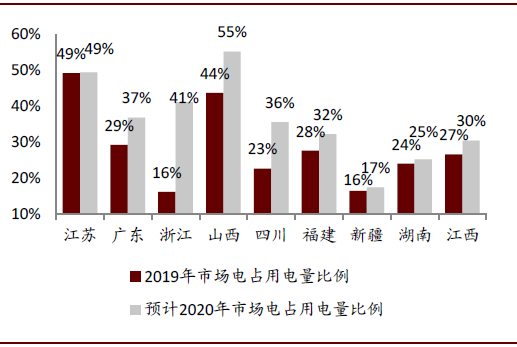

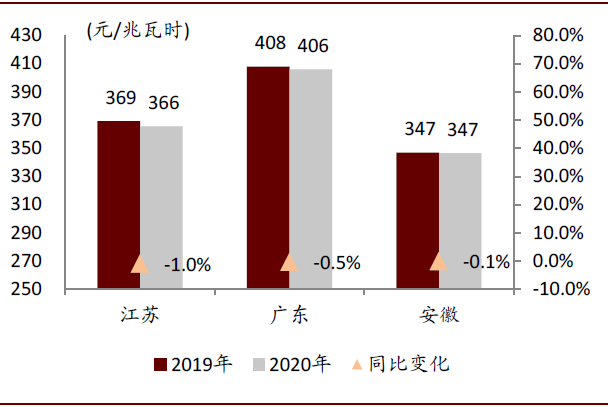

2020年市場電“量升價穩”,雙邊協商有望提升電價透明度

目前已有9個省份披露2020年市場電交易規模,平均增幅32%。從粵蘇皖已經完成的年度雙邊協商交易結果來看,參與電量提升幅度與市場電規模趨勢一致,且廣東、江蘇年度雙邊電量均占到全年市場化電量的80%左右,帶來較好的電價可見性,而交易價格呈穩健走勢。綜合考慮今年降電價5%的讓利要求將主要由電網側承擔,對發電側影響不大,我們認為2020年發電側綜合電價影響可控制在-1分/度以內。

圖表: 9省確定2020年電力交易規模

資料來源:各省政府,各地電力交易中心,中金公司研究部

圖表: 2019-2020年各省電力交易占用電量比例

資料來源:各省政府,各地電力交易中心,中金公司研究部

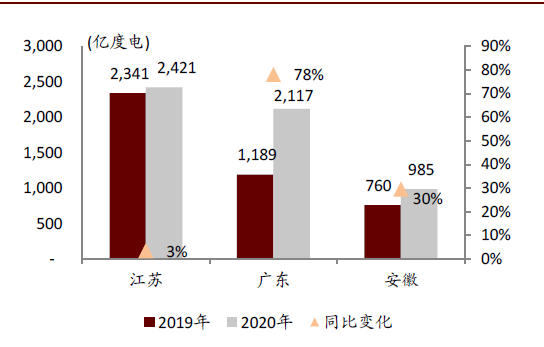

圖表: 江蘇、廣東、安徽2020年度雙邊協商電量情況(上圖)及占市場化電量規模比例(下圖)

資料來源:江蘇電力交易中心,廣東電力交易中心,安徽電力交易中心,中金公司研究部

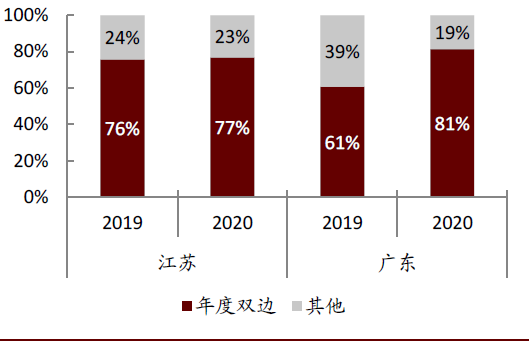

圖表:江蘇、廣東、安徽 2020年度雙邊協商交易 – 交易電價情況

資料來源:江蘇電力交易中心,廣東電力交易中心,安徽電力交易中心,中金公司研究部

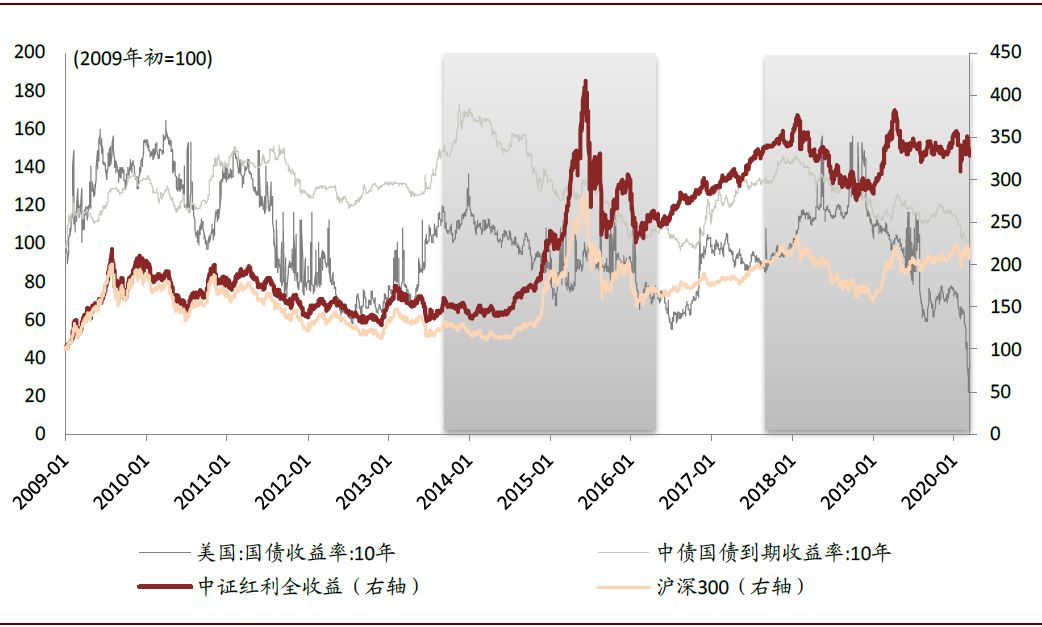

低利率環境下,高股息具備配置性價比

海外疫情升級,多國宣布降息措施應對經濟壓力。回顧2009年以來股票市場的表現,我們發現在2014年初-2016年中,及2018年中至今的兩次利率下行周期中股息率高、分紅穩定的股票表現優秀。當前,電力股分紅水平普遍在40%-70%,低估值水平下,A/H股大部分企業股價可對應2020年股息率約5%/10%的水平。此外,負債率較高的電力企業也是利率下行的受益者,減少財務費用、增厚利益。我們測算,若利率下行25個基點,能夠幫助火電企業2020年盈利提升0.9~5.1%。

我們認為,高股息股票的亮眼表現主要來自低利率環境下,投資者在股市中尋求穩健高收益的類債標的,帶來資金涌入推高價格。我們認為在市場波動、利率下行的環境中,高派息股票可以賺取穩健高股息與下行無風險報酬率之間的“走擴價差”,是值得配置的選擇。

圖表: 利率下行區間內,高派息股表現亮眼(2009年至今)

資料來源:美聯儲,中債估值中心,萬得資訊,中金公司研究部

評論